「配当利回りが高い株を買ったのに、今年から配当金が減らされた…」

「株価が下がっていって、配当金を貰ってもトータルで損になりそう…」

「高配当株」と聞くと、配当利回りが高い企業を探してすぐに投資したくなるかもしれませんが、上記のような後悔をしないために、長く配当金を受け取り続けるためには「株の健康診断」が欠かせません。

この記事では、株を“果樹”になぞらえながら、高配当株の見つけ方・選び方を初心者の方にもわかりやすく解説していきます。

✔高配当株を買いたいけど、どうやって探したらいいの?

✔高配当の会社はあるけど、その株買っても大丈夫?

✔自分で高配当株を探してみたいけど、どうしたらいいの?

<プロフィール>

兼業トマト農家/調理師/FP2級資格保有

農と暮らしとお金をつなぐブログを運営中。

約10年間トマト農家として働き、現在も家庭菜園でさまざまな野菜を栽培しています。

農業の現場で培った知識と経験に加え、調理師資格やFP(ファイナンシャルプランナー)2級の視点から、

野菜の「育て方」「保存」「食べ方」「経済的価値」まで幅広く発信中です。

2015年:飛騨統一圃場審査にて、岐阜県園芸特産振興会長賞(最優秀賞)を受賞

2020年:高配当株投資をスタート

2023年:野菜加工事業「野菜加工 とまきち」開始。冬季は焼き芋・干し芋を販売

当サイトでは、家庭菜園や農業でのつまずき・発見・工夫を中心に、

「野菜のある暮らし」や「節約・資産形成に役立つ視点」をわかりやすく紹介しています。

2025年6月4日時点

※注意点

このブログは情報提供を目的としており、売買の推奨等を目的としたものではありません。いかなる内容も将来の運用成果を保証するものではなく、最終的な投資決定は自身の判断、責任でお願い致します。記載内容に関しては注意を払っておりますが、記載された内容の誤り、および掲載された情報に基づいて被ったトラブル、損失、損害についても、情報提供者は一切の責任を負いません。

高配当株を始めるにはまず、前提が大切です。

まだ、以下のブログを読まれていない方は読んでから今回のブログを見ることをおすすめします。

まずは「配当利回り」を検索

「配当利回り ランキング」などと検索すると、配当が高い順に並べられたリストが出てきます。ここで候補となる企業をいくつかピックアップしましょう。

前提としては利回り3.75%以上。

それ以上に高い利回りの株もたくさんあると思います。

ただし、これは“実が大きく見える果樹”のようなもの。

実際にその実が毎年実るか、病気で枯れてしまわないか、慎重に見極める必要があります。

後から見極め方を説明しますね。

IR BANKで「企業の健康診断表」をチェック

https://irbank.netで見つけた企業を検索します。

候補の企業名や銘柄コードをIR BANKの検索欄に入力し、「決算」をクリック。

企業の財務状況を可視化したデータを確認できます。

売上高の推移を見る

「売上高」または「営業収益」と表示される項目です。

ここでは金額の大小よりも、毎年少しずつでも右肩上がりで成長しているかを確認しましょう。

上下にぶれる企業は安定性に欠けるため、候補から外すことをおすすめします。

果樹に例えるなら… 収穫量が毎年増えている樹かどうかが分かる。収穫量が不安定な樹は、安定的な収量につながらないため植えないようにする。

EPS(一株あたりの利益)が右肩上がりか

EPS(Earnings Per Share)は、株式投資においてもっとも重要な指標のひとつです。

1株でどれだけの利益を出しているかが分かる指標。

値はあまり気にせず、右肩上がりかどうかを確認します。

利益が継続的に増えていれば、将来的な配当や株主還元も期待できますよね。

果樹に例えるなら… 木そのものが年々しっかり育ち、実をつける力をつけているかどうかを確かめることができる。幹が太くなり、枝葉が広がっていくほど、これからの収穫(配当)にも期待が持てる。

営業利益率の高さを確認

営業利益率とは、売上のうちどれだけが利益かを示す指標。

目安としては、10%以上なら優秀、5%以下なら候補外です。

果樹に例えるなら… 少ない水や肥料でも、しっかり実をつけてくれる優良な果樹かどうかが分かる。

自己資本比率が高いか

倒産リスクの低さを示す指標です。

40%以上あればOK、60%以上なら安心できます。

果樹に例えるなら… 根がしっかり張っていて、嵐が来ても倒れにくい木かどうかが分かる。

営業キャッシュフローの黒字が続いているか

営業活動によって現金が増えているかを示します。

理想は10年連続黒字。

1回でも赤字がある場合は、候補から外すくらいの厳しさで見ましょう。

果樹に例えるなら… 毎年しっかりと養分を吸い上げ、実りに必要な栄養を蓄えられている木かどうかが分かる。

現金等の保有が増えているか

稼いだ利益がちゃんと現金として蓄えられているかを確認。

投資・配当・自社株買いなど、株主への還元力に直結します。

果樹に例えるなら… 貯めた栄養で将来さらに多くの実をつける準備をしている木かどうかが分かる。

一株あたり配当金の安定性・成長性

過去に減配や無配がないか、不況期でも配当を出していたかをチェック。

特にリーマンショック(2008年)やコロナショック(2020年)のような大きな経済危機の際に、配当を維持または増配していた企業は非常に信頼できます。

また、配当金が年々増えている(増配)企業であれば、今後の成長性も期待できます。

果樹に例えるなら… 少しずつでも毎年実が増えていく、育てがいのある果樹かどうかが分かる。天候が悪い年でも実をつけていたなら、なお信頼できる。

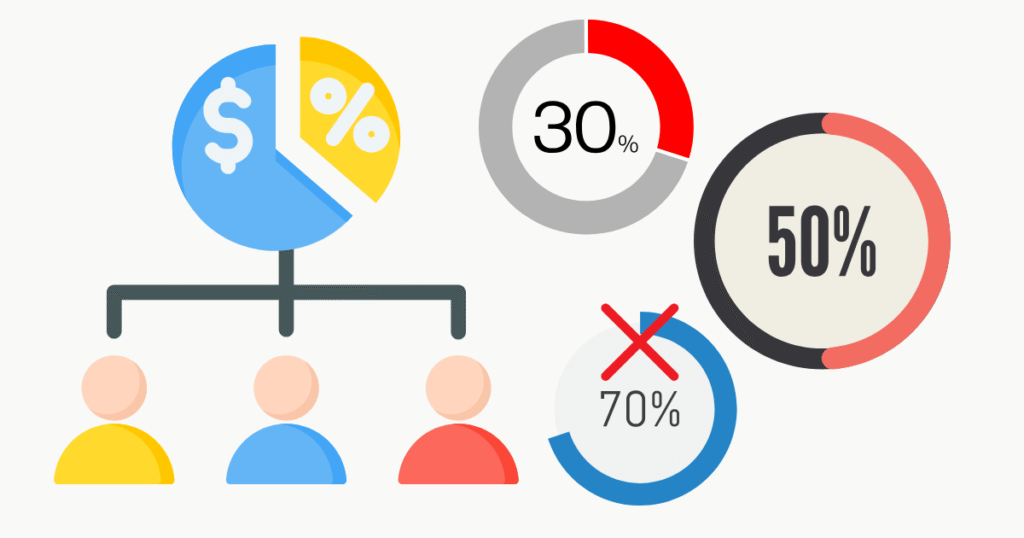

配当性向が健全か

企業の利益に対して、どれだけ配当を出しているかを示す指標です。

目安は30〜50%。

70%以上だと配当を維持するのが難しくなる可能性があります。

果樹に例えるなら… 栄養のすべてを実に使っていると、いずれ木が弱ってしまう。実だけでなく樹自体も健康的にいられるかも確認。果実と樹とのバランスが大事。

まとめ 高配当株を選ぶときのチェックポイント

- 配当利回り:まずは「配当利回り」と検索して、ランキングサイトなどで候補を探す。ただし、利回りが高くても持続できるかどうかは別問題。

- IR BANKの活用:企業名または銘柄コードを入力して、決算情報や財務データを確認。

- 売上高(収益):毎年少しずつでも右肩上がりかどうか。上がったり下がったりしている企業は候補から外す。

- EPS(1株あたりの利益):株式投資の基本指標。継続的に増えている企業が◎。

- 営業利益率:儲けの効率を示す指標。10%以上は優秀、5%未満なら候補から外す。

- 自己資本比率:倒産のしにくさを見る指標。40%以上が安心ライン、60%以上はかなり健全。

- 営業キャッシュフロー:現金が毎年安定して増えているか。過去10年で赤字が一度でもある企業は候補から外す。

- 現金等の保有状況:企業がどれだけ現金を持っているか。不景気でも耐えられる力があるかをチェック。

- 一株あたり配当金:過去のリーマンショック(2008)やコロナショック(2020)で減配・無配がなかったか確認。増配しているかも重要。

- 配当性向:利益の何%を配当に回しているか。30〜50%が健全、70%以上は無理して配当している可能性あり。

まとめが長くなってしまいましたが、とても大事なポイントなので許しください🙏

高配当株は、一気に利益を狙う投資ではありません。

じっくりと企業を見守り、毎年の“実り”を楽しむ果樹栽培のようなものです。

どの木を植え、どんな環境で育てるかによって、その実り方は大きく変わります。

だからこそ、最初にしっかりと見極め、少しずつ育てていくことが大切です。

焦らず、丁寧に。

あなたの資産にも、季節ごとのやさしい収穫がありますように。

最後まで読んでいただきありがとうございます。

この記事が良かったと思ったら、グッド👍ボタンを「ポチッ」としてもらえると嬉しいです。

コメント